2024年介護保険料改定と介護保険制度改正について

2024年度に介護保険制度の改正と介護保険料の改定が行われます。

日本の高齢者の割合は年々増加しており、今後75歳以上の後期高齢者の人口も急増すると見られています。一方で現役世代の割合は減少しており、介護の人材不足も深刻な問題となっています。

高齢化社会に加え物価高騰など、様々な問題も加わり介護保険制度については引き続き見直しが行われていくようです。

まずは介護保険料の改定について詳しく見ていきましょう。

介護保険料の改定

今回の改定では、65歳以上の高齢者を対象に所得が高い方の保険料を増やすことになります。65歳以上の高齢者が払う介護保険料は、国の基準をもとに市町村が決めています。年間所得や年間の年金収入に応じて9段階に区分されており、所得が高い人ほど増額される仕組みです。改定前での基準で最も高い区分は「320万円以上」としておりましたが、改定によりこの最も所得の高い区分をさらに細分化しました。「420万円以上」「520万円以上」「620万円以上」「720万円以上」の4段階の区分を追加し、年間所得の高い高齢者は、これまでよりも高い介護保険料を負担することになります。

65歳以上が支払う介護保険料は年々増加しています。物価高騰の影響もあり制度を持続するためには同じ世代どうしで負担を分け合うという見直しが行われました。

介護保険制度の改正について

続いて、介護保険制度の改正についてです。改正については様々な議論が行われ、次回以降の見送りとなったポイントもいくつかあります。

まずは今年度に改正されるポイントについてご紹介いたします。

▼新しい複合型サービスの創設

新たな創設は12年ぶりとなり、通所介護と訪問介護の複合型の新サービスになります。通所介護事業所が訪問サービスを提供したり、訪問介護事業所が介護事業サービスを提供したりと相互で連携し、より柔軟に地域密着型サービスを提供します。

▼介護予防支援が居宅介護支援事業所でも対象可能に

介護予防支援とは要介護状態にならないように介護予防サービスを受けることです。自宅で長く元気に暮らせることを目指し、介護の予防計画など立てていきます。これまでは地域包括支援センターで受注し、地域の居宅介護支援事業所に外部委託しているのが現状でしたが改正後は居宅介護支援事業所が予防ケアプランを直接受注できるようになり事業所のコスト削減にもつながります。

続いては、今回は見送りとなりましたが今後の介護保険制度での重要なポイントにもなる点をいくつかご紹介します。

介護保険制度の今後のポイント

2024年では改正には至りませんでしたが、今後の介護保険制度改正では現実味を帯びる可能性もあります。

▼利用者負担の引き上げ

介護サービスの本人負担を現在1割負担している人の中から2割負担にしてもらう人を増やす方針がなされています。今回は引き上げを見送ることになりましたが次回の見直しの中で引き続き議論を行うということです。

▼軽度者へのサービスを総合事業へ移行

軽度者(要介護1・2)の⽣活援助サービス等について、地域⽀援事業への移⾏を検討しています。つまり訪問介護・通所介護を介護保険から外し各自治体で対応するというものです。こちらについても今回は見送りになりましたが、次回引き続き議論を行うことになりました。

▼ケアプランの有料化

現在の在宅サービスにおけるケアプランは10割保険負担のため利用者負担はありません。しかし施設のサービスでは費用を利用者が負担していることから公平性を保つために有料化の検討が行われていました。こちらも反対意見なども多く、次回の改定に持ち越しとなりました。

まとめ

介護保険制度や介護保険料、介護報酬など改定には多くの議論や検証が必要ですが、介護サービスの向上や要介護者増加によるニーズに対応するため、改定を進めざるを得ない状況へと来ているのも現状です。サービス利用者や保険料を納めている方にも今後影響する内容があるため定期的な注視が必要ですね。

50代60代の新NISA 3つの注意点

2024年1月より始まる新しいNISA制度。

NISA制度とは個人の資産運用を後押しするため国がつくった税制優遇制度です。

人生100年と言われるこれからの時代。自ら投資し個人で資産を増やしていく事が経済の活性化にもつながるといった狙いもあるようです。

新NISA制度は現行のNISA制度をより拡充させており、今後の資産運用に欠かせない制度となりそうですね。新NISAをスタートした人とそうでない人、将来大きな資産の差がでるといっても過言ではありません。ですがこのようなお話をすると、若い人ならいざ知らず、50代60代ではもう遅いのではないですか?とご質問をいただきます。これから始めたい方も正しく運用出来れば特に年齢の問題はありません。

しかし50代60代の年代になると退職金や貯金などでお金に余裕が出来る事や年齢からくる焦りなどで損をしてしまう可能性もあります。つまり、年齢ではなく、正しく運用ができない場合、せっかくの新NISAを生かしきれず損をしてしまう場合があるということです。

今回は50代60代の方への新NISAの注意点を詳しくご紹介いたします。

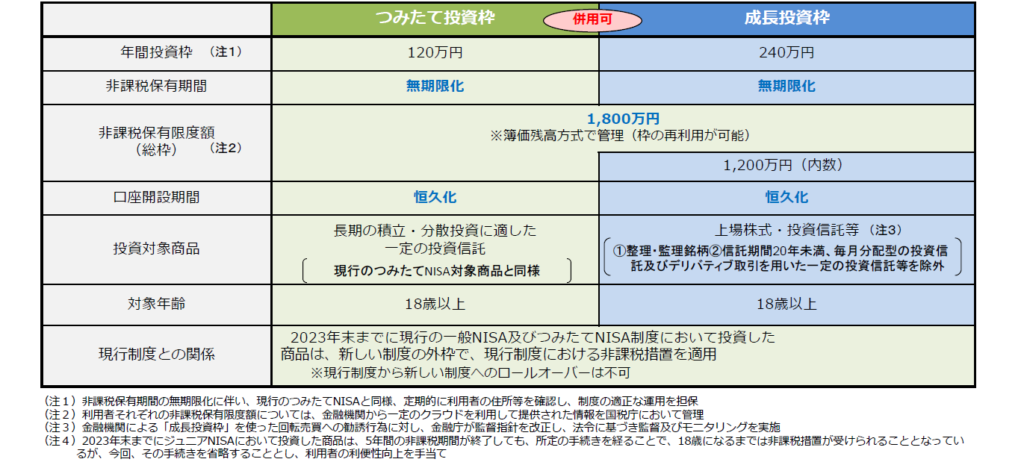

新NISAについて

まずは新NISAについて詳しく見ていきましょう!

■生涯非課税限度額が最大1,800万円に拡充

■非課税保有限度額が再利用可能に

■非課税保有期間の無期限化

■年間投資額が最大360万円に増加

限度額の増加や保有期限の無期限化など現行のNISA制度がさらにパワーアップしています。

新NISAの注意点

続いては注意点について見ていきましょう。

注意点①

▼生涯非課税限度額1,800万円を無理に埋めようとしない

今回の新NISA制度では生涯非課税限度額の買付金額が合計1,800万円へと拡充しました。なるべく早くこの枠を埋めようとお考えの方もいらっしゃるかと思いますが、高額な投資の為リスクが高く注意が必要です。

あくまでも資産運用の意識を持ち、無理せずに自分のペースを自分で乱さず投資を行うようにするのがよいでしょう。投資枠1800万円を早く埋めたから絶対に儲かるという保障はありません。あくまでも日常生活に差しさわりがないところでコツコツやり続けるのがポイントですね

注意点②

▼非課税保有限度額内での売買を繰り返さない

新NISA制度では売却した分の非課税保有限度額が翌年以降に復活し再利用可能となります。このため、安い時に購入し高い時に売却をするといった事を繰り返す手法もあります。しかし常に値動きを監視する必要もあり、初心者にはとてもおすすめは出来ません。「買ったら15年~20年は気長には保有する」を頭に入れ、焦らずに長い目での運用を心がけるようにしてください。ある統計では、10%上昇すると売却、10%下落すると「売却」つまり短期売買を繰り返す傾向があります。NISAはiDeCoと違い、自由に売買ができるため、かえって長期保有がしにくいです。退屈ですが、買ったことすら忘れるぐらいがちょうどよいぐらいが良いでしょう。

注意点③

▼金融機関の窓口などで新NISAの運用をしない

新NISAの事はよく分からないけどとにかく早く始めたいという方も多いのではないでしょうか?

そんなときには窓口で対応してくれる金融機関が助かりますよね。しかし金融機関の言いなりで商品を購入してしまうと損をする可能性があります。少し勉強をされて、自分にあった商品を探すのが良いでしょう。いまは初心者でも10年も続ければもう、初心者ではありません。こんな商品に投資をしてみたい!などご自分の希望にあった商品を選びたいとき、商品のラインナップが少ない金融機関のNISAでは、がっかりですよね?お手軽な窓口ではなく、商品のバリエーションの多さにも注目して運用するNISA口座を開設しましょう。

自分のペースで運用しよう

3つの注意点をご紹介しましたが、いかがでしたでしょうか?

資産運用は自分のペースで長く続ける事も重要な要素です。50代60代だからと言って焦る必要は全くありませんので、「長く続けること」に集中して運用していきましょう。3つの注意点をよく理解し新NISAをはじめてみてはいかがでしょうか。

後悔しない住宅購入術 高槻市民フォーラム

後悔しない住宅購入術というテーマで、お話させていただきます。

日時 令和5年7月8日

場所 高槻市立生涯学習センター (1階 展示ホール)

時間 13時~15時15分

テーマ 中古住宅の賢い選び方と購入術 ~中古を買ってRENOVATION~

参加料 無料

定員 100名

住まいの経年変化は単にみすぼらしいと思われているのが現状で、中古住宅を買って住んでみようという気持ちになれないのではないでしょうか?そこで、住まいそのものの価値に手を入れるリノベーションを活用し、ご自分らしく、住みやすいマイホームを賢く手に入れることを考える機会になれば幸いです。

予想される大地震に備えて安全・安心はもちろんのこと 、良質な住宅ストックへの取り組み推進と 、 中古住宅流通促進を目的に開催される無料の市民講座です。

後援は 高槻市 大阪府 国土交通省

主催は 特定非営利活動法人 「人・家・街 暗線支援機構」 略称 <LSO>

こちらのイベントでは、わたくしは、ファイナンシャルプランナーとして、「後悔しない住宅購入術」というタイトルで、30分ほどですがお時間をいただき、お話いたします。

特に、後悔しない・・・・というところでは、「住宅ローンの選択」ではないでしょうか?

多くの方が、変動金利を選択しておられますが、それは過去30年、デフレが続いたため、もはや変動金利は動かないと思われるのは致し方ないことだと思います。ですが、これから先も同じ見通しでよいのでしょうか? 多分大丈夫・・・・ではいつまで大丈夫?この先は、甘く考えると大変なことになりかねません。

ご自分にあった住宅ローンの選択と返済戦略を中心にお話をしたいと思います。

お気軽にご参加くださいね!

詳しくはこちら

2023年の投資は、積立投資?一般NISA?

最近よく目にするNISA(少額資産投資制度)。

2023年から、新NISAがスタートします。それまでの間、今年は、NISA制度に手を出さない?またすでにスタートしている人は、今まで通りでいいのか?など疑問を抱えているかと思います。2024年の新NISAに向けて、2023年はどうすべき年なのか?ということと、2023年、投資をするとしたら、積立NISAか?一般NISAか?どちらを選択すべきか?まとめてみました。

NISAの認知度も高まり、この制度を利用し、効率よく投資を始める人が増えています。

しかし「積立投資と一般NISAの違いがイマイチわからない。」「投資初心者だけど、自分にもできるだろうか?」「自分に合った投資方法を知りたい!」「積立投資と積立NISAのどっちを選べばよいのだろう?」と悩んでいる方も多いようです。この2つは明確に特徴が分かれており、内容を理解できれば自分にとってどちらが適しているか判断できるようになるでしょう。

積立投資と一般NISAの違い

一般NISAとは2014年から開始された、税制優遇制度のことです。その後2018年に積立投資が制度化されました。どちらも、対象期間内の運用益が非課税での運用が可能となっています。積立可能額や累積積立可能額、投資対象の幅など、それぞれの特徴を理解し、自分に合う投資方法で投資しましょう。

・買付可能額

「一般NISA」の年間買付可能額は、120万円で、対象期間内において非課税はでの運用が可能です。これに対して、「積立投資」は1年間につき累積40万円まで、購入ができる制度です。

・非課税投資期間

「一般NISA」は、購入してから5年間が非課税投資期間であり、最大600万円なのに対し、「積立投資」は購入可能額が一般NISAに比べると少ない反面、非課税投資期間は20年間で最大800万円となっており、より長期間の投資を促す制度設計とされています。

・ロールオーバー

「一般NISA」は、5年間の非課税投資期間が満了するまでの期間に売却せず保有していた商品については、特定口座や一般口座などの課税口座へ移行するか、またはその対象である商品を翌年の非課税枠の範囲内で引き続き運用し続けることを選択することが可能です。後者の手続きは「ロールオーバー」と呼ばれているもので、「積立投資」はロールオーバーができません。売却するか、課税口座へ移行しなければなりません。

一般NISAと積立投資のメリット・デメリット

・一般NISAのメリット

非課税投資期間は短いですが積立投資に比べて買付可能額が大きいため、購入した商品が何倍にも増えた場合その値上がり益全てが非課税になるため、結果として得られる利益がとても大きくなる可能性があるというメリットがあります。ロールオーバーができることや商品選択の幅が広いのも特徴です。

・一般NISAのデメリット

非課税投資期間が5年間という短期間であり、よりシビアな運用が求められることが最大のデメリットといえます。

また、現行の一般NISA制度から2024年に開始する新しい制度へのロールオーバーは不可という点もデメリットの1つです。

・積立投資のメリット

非課税投資期間が20年と長いため、コツコツと積立投資を続けていくと市場が形成する波も平準化され、平均的に安定した利益を得られる可能性がとても高くなることです。

・積立投資のデメリット

投資信託やETFの積立のみが対象で株式の売買は含まれていないため、個別銘柄で取引したい場合は積立投資は向いていません。

2023年、今年はどうする?

一般NISAも積立投資もそれぞれ特徴があり、メリット・デメリットがありますが、2023年は重複利用することはできないので、それぞれの特徴を把握しながら自分に合った選択が必要となります。とりえず今年の非課税枠を使ったほうがいいのかな?どちらがいいのかな?ではなく、2023年は、2024年1月からスタートする新NISAの準備の年と考えましょう

どこで新NISAを行う証券口座を決めるのが2023年!

今現在、NISA口座はどこで開設されていますか?たまたま銀行で勧められたから・・・と安易に考えているようですが、NISA口座は1つだけで、銀行口座のように、いくつも口座開設できません。いったん開設してスタートすると、違う証券口座へ移行するのは手続きに時間や手間がかかり、とても面倒なので、ほとんどの方は、NISA証券口座の移管しないまま、新NISAに突入します。新NISAは生涯投資枠が1800万円(成長投資枠1200万円)と今までとは破格の非課税枠があります。若い方だけでなく、50代、60代でも10年後、20年後のご自分の資産の延命のため、ご自身のリスク許容範囲で、インフレ・円安に負けない運用をする必要があります。なので、投資商品の種類、バリエーションは豊富であった方が良いのです。

私も、いままでやっていたNISA口座を閉じて、新しいNISA口座でリスタートしました。結構面倒でしたが、長期投資で一生使い続けるものなので仕方ないですね!

もちろん今年も旧NISAで非課税枠を使いますが、まずはどこの口座で投資をするのか?変更する場合は、速やかに移転することをお勧めいたします。

シティ・リビング雑誌にて新NISAについて記事監修いたしました!

サンケイリビング新聞社発行 「シティ・リビング」記事特集 2023年1月からスタートとなる新NISAについて、記事監修をさせていただきました。

新NISAの最大の特徴は、生涯投資非課税枠1800万円でしょう。投資金額(お金がふえた金額ではありません)1800万円を利用する場合、仮にご自身が50歳であるなら、毎月投資金額10万円×12か月×15年=1800万円となり、生涯投資非課税枠を使い切ることが可能です。50歳のあなたは、65歳・・・公的年金+積立NISA投資で老後資金をが賄える!という具合です。

仮に10万円を投資信託・運用利回り5%でできた!といった場合、投資金額18,000,000円は26,728,894円となり、プラス872.9万円増えたことになります。65歳ですべて売却しても、872.9万円に対し税金はかかりません。非課税でまるまる受け取ることができます。

今回の新NISA制度、政府としては、公的年金が少なくなる(インフレになっても公的年金は連動して増えない仕組み)ため、国民にはなんとか自助努力で「自分年金」をつくってほしいというメッセージが伝わりますね。ぜひ取り入れたいところです。

ただし、投資は元本保証ではないし、15年間、右肩あがりに増えていくものではありません。私のところへご相談にいらっしゃるお客様は、「ネットやブログ、SNSでは、積立NISAやNISAのいい話ばかり書いてあるけれど、実際はどうなんですか?」「なにか注意点はありますか?」「スタートしたいけど、いくらやればいいですか?」「使いたいときは、一括で売却したらいいですか?」「もしもと途中で損失がでたら、いくらまでがんしたらいいですか?」などなど、お悩みをうかがいます。

確かに、不安な気持ち、わかります。10万円という金額をぶち込んで、65歳で損失100万?500万?いやいや元本割れ(これが一番いやですよね)になると、正直立ち直れないです。

ですが、投資はあくまでも元本保証ではないため、いざ年金生活になった時に、「リーマンショック」級の世界恐慌がきて、お金が溶けた・・・というのも可能性としては、ゼロではないです。リーマンショック級ではないにしても2022年は、米国の急激な利上げにより、世界株も世界債券も「ボコボコ」でした。

こんな話を書いてしまうと、(真実ですけど)投資意欲がなくなってしまうので、やめておきますが、損失のダメージを回避する方法としては、「ご自分が引き受けられるリスクを知り、無理のない範囲で長期投資を実践し続けること」です。

ご自分の引き受けられる「リスク」がミソで、これは人それぞれ異なります。「気持ちの面と実際の計算の面」の2つから決まります。

ライフプランから割り出すゴールを達成できる「金融商品」が、途中で、もしも相場が下がった時にも、心穏やかに過ごすことができるか?まで、おしはかり、マネープランを案内しています。商品えらびから、決定することはありませせん。

新NISAは良い仕組みですが、儲かってこその非課税です。表面的な制度設計だけを理解しスタートしたものの、損失発生で、「2度と投資はやりたくない」とならないようにしていただけたらと思います。

認知症患者の出金、家族は出金しやすくなる

認知症患者の預金を家族が引き出しやすくなる

全国銀行協会では、3月中にも戸籍抄本などで家族関係が証明され、施設や医療機関の請求書で使途が確認できれば、口座からお金を引き出すことができるようになるようにするそうです。 詳しくはこちら↓ 認知症患者の預金、家族引き出しやすく 全銀協通達へ:日本経済新聞 2020/3/11認知症患者の抱えるお金の問題

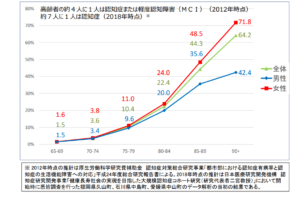

だれでも認知症になどなりたくない、なるものか!とわたくしも含め、思っておりますが、残念ながら認知症患者は年齢を重ねると急増します。 認知症になると、日常の生活に支障をきたします。たとえば、お金の管理が難しくなり、病院へ行って治療費を支払うのを忘れて帰ったり、テレビ通販で大量に同じ商品を購入したり、 お金の計算が難しくなり、買い物ができなくなったり・・・・。 家族のものが、病院につきそいお金を支払う、本人のかわりに日常生活に必要な買い物をすることになりますが、介護施設に入所するために、家族が患者の預金を引き出そうとすると、不正な引出しを警戒する銀行は本人の資産を保護するとして口座からの引き出しを凍結する場合があります。これでは、介護施設に入所できなくなります。 このようにならないために、認知症になる前に、対策を打つ必要があったわけです。65歳以上の6人に1人が認知症患者

高齢化の進展とともに、認知症患者数も増加しています。「日本における認知症の高齢者人口の将来推計に関する研究」の推計では、2020年の65歳以上の高齢者の認知症有病率は16.7%、約602万人となっており、6人に1人程度が認知症有病者と言えます。認知症は長生き病・・・女性の場合90歳を超えると7割が認知症

認知症の対策は、早い段階から

認知症対策は上記統計結果によると、少なくとも、65歳以上から必須となります。ですが実際に認知症対策を具体的にしているか?といいますと、終活セミナーに行っただけで、具体的に何もしていない・・エンディングノートを作っただけで、中身は白紙。このような方が多いと思います。家族信託という制度もありますが、こちらも内容さえ知らないかたも大勢います。 人は緊急性のあるものから行動しますので、痴ほう症になるなどは、緊急性もなく後回しになるのは仕方がないでしょう。認知症対策は当然ながら認知症になる前に対策が必要なものの、緊急性がないためその行動心理学も理解したうえで、対策したほうが得策です。いくら今回のように銀行の出金が認められても、数百万の出金をおいそれとは、簡単にできないからです。人生100年時代のライフプランを

人生100年時代といいますが、0歳から50歳の50年と50歳から100歳の50年では同じ50年でも全く違います。難しいのは、50歳からの50年・・・病気や認知症、介護という重い問題を抱えながら、生きていかなければなりません。考えなければいけないとわかっていても、実際になにから手をつけてよいのか?わからないのではないでしょうか? ひとそれぞれ人生設計やプランは違いますので、50歳以降のライフプランニングはオーダーメイドであるべきです。 いつまで、どこで働き、終の棲家はどこで、なにをやりがい、いきがいに過ごすのか?お金については、いくらの生活費でやりくりし、介護状態になった場合にだれのサポートを受けるのか?その場合の費用の準備は?などひとつひとつ計画を立てていかないと、何となく退職金を取り崩していくのでは、とても無理な時代です。 当方では、退職後のライフプラン&マネープラン という相談を開設しております。よろしければお気軽にお問合せください企業型確定拠出年金を辞めてiDeCoに乗り換えるべき?

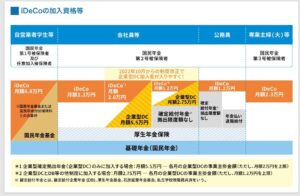

2022年10月までは、会社員の方が勤務先で企業型確定拠出年金(以下「企業型DC」)に加入している場合、多くの方がiDeCoに加入できない状況でした。

しかし、10月の法改正によって、企業が規約変更をしなくても原則iDeCoに加入できるようになりました。

現在、企業型DCの加入者は、全国でおよそ750万人。

この750万人の方のほとんどが、今後iDeCoに加入できるようになりました。

法改正以降、「企業型DCを辞めてiDeCoに乗り換えるべきか?」という質問が多く寄せられています。

商品ラインナップとの相性等を考慮して、企業型確定拠出年金からiDeCoへの乗り換えを考えている方もいらっしゃるのではないでしょうか? さて、企業型確定拠出年金から、iDeCoに乗り舞えた場合、どのようなメリット、デメリットがあるのでしょうか?考えてみました。

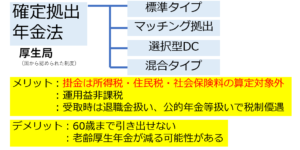

企業型確定拠出年金とは?

そもそも論として・・・確定拠出年金とは、会社が掛金を負担し、その掛金を自分自身が運用する制度です。英語でDC(Defined Contribution)といいます。会社が導入し、従業員が加入する企業型年金と国民年金基金連合会が実施し、自営業者や企業年金のない会社の従業員が自分の意思で加入を決める個人型年金があります。

今回の改正では、企業型年金がある従業員が、個人型年金(iDeCo)に加入することができることになりました。この改正の背景には、DCの掛け金が少ない場合が多く、それだけでは、とても老後資金として足りないということで、iDeCoにも加入できるようになりました。

企業年金(DC)の特徴

・毎月の掛け金は会社から拠出

・会社から拠出された掛金を自分自身で運用

・運用中はいつでも資産残高を確認できる

・離職・転職の場合は、持ち運びでき運用を続けることができる

・受取金額は自分の運用実績により変わる

・原則、退職(60歳)以降に受取り可能

・掛金の拠出時、運用時、受取時に税制上の優遇措置あり

個人型年金(iDeCo)の特徴

・掛金は属性により上限が決められている(下限は5000円/月から)

・運用中は、いつでも資産残高を確認できる

・離職・転職をした場合、掛金の上限のため変更しなければならない可能性もある

・原則、退職(60歳)以降に受取り可能(受取最大75歳まで延長)

・掛金の拠出時、運用時、受取時に税制上の優遇制度あり

企業型DCとiDeCoの掛け金について

iDeCoの手数料

iDeCoを利用するには以下の手数料が発生します。

初回のみの手数料もあれば、毎月もしくは毎日差し引かれるものも存在し、負担額は年間にして約2,000円になります。

一つ一つの金額は微々たるものかもしれませんが、損をしない為にもどのような場面でいくらの手数料が発生するのか、ひとつずつ確認していきましょう。

① 加入・移換時手数料

個人型確定拠出年金に加入するとき、または企業型確定拠出年金から乗り換える際に発生する手数料です。金額は2,829円で、初回のみ発生します。

② 収納手数料・事務委託手数料・口座管理手数料

信託銀行や金融機関に支払う手数料で、運用期間中毎月発生します。

収納手数料・・・月額105円

事務委託手数料・・・月額66円

口座管理手数料・・・月額0~450円程度

収納手数料と事務委託手数料は、月額合計171円程度でほぼ共通ですが、口座管理手数料は利用する金融機関によって異なりますが、ネット銀行では0円としているところがあります。

③ 信託報酬

信託報酬は、iDeCoにかかわらず全ての投資信託にかかる手数料です。

月額料金ではなく、保有する投資信託から一定率分を毎日差し引かれます。

④ 給付手数料

60歳以降にiDeCoで積み立てた資金を受け取る際にかかる手数料です。

資金を1回受け取るごとに440円かかります。

⑤ 還付手数料

掛金が還付されたときに発生する手数料です。

還付が発生する度に1,488円が差し引かれます。

選択型DCからiDeCoに乗り替えると、社会保険料が増える可能性あり

「選択型DC」とは、退職金や給与の一部を企業型DCの掛金として拠出するか、いままでと同様、給与として受け取るか、自らの意志で選択することができる確定拠出年金制度です。

福利厚生のひとつとして役立つのはもちろんのこと、ライフプランや考え方にあわせて老後に備えるための選択肢の幅を広げられる点が人気です。また、給与の一部を確定拠出年金に回すことで給与が減ったという扱いになり、厚生年金や健康保険などを決める「標準報酬月額」の等級が変わり、社会保険料を抑えられるというメリットもあります。社会保険が少なくなるのが、最大のメリットではないでしょうか?

この「選択型DC」から、iDeCoへ乗り換えた場合を見てみましょう。

例えば、今までは「選択型DC」を利用して標準報酬月額が260,000円の等級20から、「選択型DC」を辞めて標準報酬月額が280,000円の等級21に上がった場合、健康保険料は月額にして約1,000円、厚生年金保険料が月額にして約2,000円の増額となります。

合計、月額3,000円、年間にして約3万6000円、社会保険の負担増です。これが最大のデメリットです。

増額した負担をカバーできるか?

iDeCoへ乗り越えた場合、iDeCoの手数料2,000円と社会保険料約3万6000円で、年間約4万円の負担増です。年間約4万円以上のメリットをiDeCoに乗り換えてだせるか?といいますと多くの場合メリットが出ないのではないでしょうか?

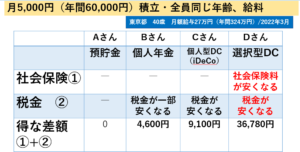

月5000円、(年間60000円)を、預金、個人年金、iDeCo、選択型DCで、積立した場合で比較しました。

圧倒的に、選択型DCの場合は社会保険と税金が安くなるので、一番お得です。

つまり、社会保険を減らすことができる選択型DCが、会社にあるなら、積極的に活用すべきと私は考えます。

ただ、どのような制度も完璧なものはありません。選択型DCにもデメリットがあります。

ただ、どのような制度も完璧なものはありません。選択型DCにもデメリットがあります。

選択型DCのデメリットは?

企業型DC(選択型DC)を利用した場合、上記の図のように、課税対象ではないため、社会保険が減ります。社会保険が減るということは、労使折半としている厚生年金保険料が減り、将来もらえる厚生年金が減ります。また病気・ケガが原因で会社を休む場合にもらえる「傷病手当金」や育休の時にもらえる「育児休業手当金」についても減ります。なんだ、社会保険が減るのはうれしいけれど、年金が減るのはちょっと…と思われるかもしれません。その場合は、選択型DCに加入しなければいいのですが、長い目でみますと、年金は、世代間扶養の仕組みであり、少子高齢化が進むと、若い人がリタイアした時にもらう年金は少なくなっていきます。老後資金は「自助努力」と国が訴えているのですから、ここは、自分で年金を作るということで、DCを活用して自分で運用して増やすべきだとわたくしは考えます。公的年金は、将来、年金改正など実施されたりして、受け取れる年金が不透明ですが、DCは自分で積立、運用でき、しかも社会保険が安くなるのですから、利用しない手はないと思います。

傷病手当金、育児休業手当金なども影響はありますが、そのマイナスを考慮しても、DCを選ぶほうがメリットがあるのではないでしょうか?

選択型DCに加入して後悔する人は?

企業型DCに加入したとして、転職した場合、いったんその資金は、現金化され国民年金連合基金に移管されます。もしも運悪く資産が下落してしまっているタイミングで現金化されてしまうと、マイナスからのスタートになります。特に女性の場合、育児、出産で、会社を退職する可能性がある場合、加入するにあたり慎重にならざるえません。男性でも、将来転職を考えている場合は、個人型(iDeCo)のほうを優先して加入してはいかがでしょうか。

まとめ

社会保険や増税によりますます手取りが少なくなる中で、将来不安をなくし、老後生活資金を確保するツールとして、企業年金やiDeCoはフル活用するべきです。これらは途中引き出しができないことで、加入を躊躇する方もいらっしゃいますがそれは大きな間違いです。

60歳でも65歳でも退職した後の人生はととても長いです。現役世代の働いている間に、老後資金をなるべく多く確保しましょう。

iDeCoと積立NISA…サンケイ・リビング 記事監修しました!

2022年もあと1か月足らずとなりましたね!

ことしは、投資家にとって「厳しい」

1年になりました!

S&P500が年初から24%下落

と同時に、米国債券インデックスが16%下落

株と債券の両方が赤字なら

それは数十年ぶりの出来事だそうです

来年はさらに、不況に??

さて、心の準備はいいですか?

ただ長期投資家の方

積立投資の方は

一喜一憂することは

無駄なストレスになるだけで、

禁物です!

サンケイリビングで

iDeCoと積立NISAについて

記事監修をいたしましたので

ご参考くださいね(^^)/

DCやiDeCoに必要なスイッチングや配分変更とは?

企業型DCやiDeCo加入者は、掛金を積み立てる期間が長期にわたる為、制度を使いこなすことが非常に重要です。制度設計の仕組みを理解し、スタートしたのはいいけれど、現在の運用状況、時価総額がわからない、確認していないという方も多いです。

値動きだけではなく、時間の経過や生活状況、ライフプランの変化によって資産構成割合などの状況が変わる場合もありますから、定期的なチェックとメンテナンスが必要です。

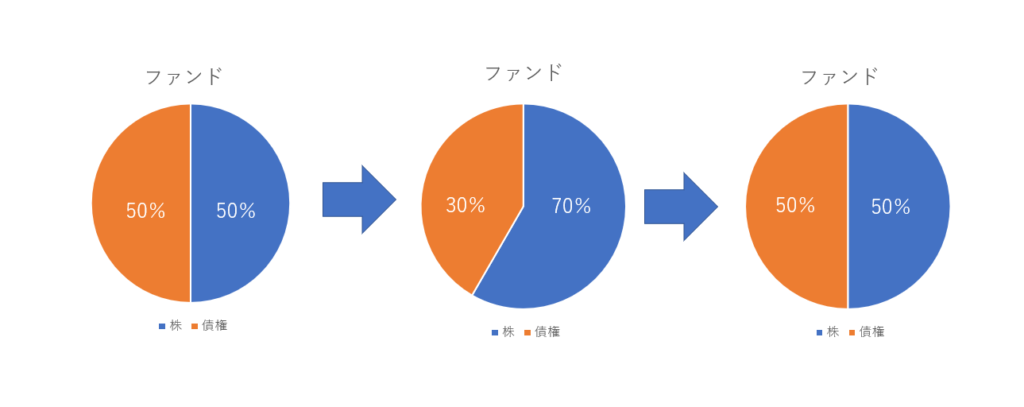

当初は債券と株式を50%ずつで保有していたのに、株式の時価総額が増え、債券30%株式70%となると、ファンドのリスクが当初より大きくなります。そのため元の比率、債券と株式50%に比率を戻すことを「リ・バランス」と言います。

その「リ・バランス」をする場合の手続きの手段として「スイッチング」と「配分変更」についてご紹介します。

リ・バランスとは?

長期にわたって分散投資していると、時間の経過とともに相場が変動し、当初決定した資産配分が変わってくるので、定期的にその資産配分の比率を当初の計画どおりに修正を行います。

このように、金融商品の組み合わせを見直す作業のことを「リ・バランス」といいます。

下の図では、当初株式50%、債券50%で投資していましたが、株の資産が増え全体的のバランスが、株が70%、債券が30%になりました。このまま放置してしまうと、株の比率が大きいため当初のリスクよりも大きくなります。このとき、株が大暴落してしまうと資産全体が大きく減ってしまうため、当初の株式50%、債券50%の比率に戻してあげる作業、資産配分のずれを元に戻す作業を「り・バランス」と言います。

投資は

「株式はハイリスク・ハイリターン」

「債券はローリスク・ローリターン」

が基本なので、長期運用を行っているとどうしても株式の比率が上がっていきます。

なので、運用パフォーマンスの安定と改善には、株の大暴落を見据えたうえで「リスク」をある程度コントロールすることが必要不可欠です。

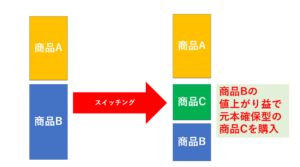

リバランスの方法① スイッチング

スイッチングとは「運用商品の買い換え」を意味します。

現在保有している運用商品を売却・解約し、他の運用商品に買い換えることによって、バランスを調整します。

例えば、値上がりで割合が増えた商品の一部を売却し、値下がりで割合の減った商品を買い増すことで当初の資産配分に近づけるのです。

そして、iDeCoはスイッチングに適しています。

日本では、金融商品を売却して利益が出ると、利益に対して所得税・住民税がかかりますが、iDeCoの運用益は非課税なので所得税も住民税もかかりません。

そのため、スイッチングによって売却益が生じても、税金の支払いによって資産が目減りすることなく、効率的にリバランスが可能になります。

iDeCoやDCの給付開始年に受け取る直前で株が大暴落ということになると大変です。受け取る数年前から、少しずつ株で増えた分だけ元本確保型に変えておくと安心です。

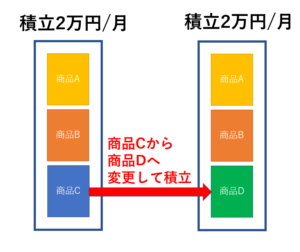

リバランスの方法② 配分変更

配分変更とはこれから毎月購入するファンドを変更する事をいいます。

現在までの資産には手をつけず、新たに購入する商品の配分を変えることによってバランスを調整します。

スイッチングと配分変更はそれぞれ「バランスを調整」するためのものですが、「現在の資産を見直す」のがスイッチング、「未来に買うものを変更する」のが配分変更と覚えるとそれぞれの違いがよくわかると思います。

配分変更は毎月積み立てていく掛金にかかわるため、繰り返し行うと長期投資の効果を得にくくなります。

配分変更を行う際は長期運用という特徴を活かし、目先のことだけでなく長い目で考える必要があります。

リバランスのコツは「やりすぎない」

運用をし続けると資産配分が当初より違ってきます。膨れた資産を売り、配分の割合を元に戻した後に株価が上昇した場合は、大きなリターンも期待できます。

iDeCoやDCは長期投資だからこそ、定期的なリバランスが大切といえるでしょう。

運用パフォーマンスの安定と改善に欠かせないリバランスですが、厳密にやりすぎると、かえって頻繁に運用状況を見るのが億劫になり、放置してしまう結果になりかねません。

労力をかけ、厳密にリバランスしたとしても、リターンやリスクにさほど影響がない場合がほとんどですので、数パーセント程度のズレは許容しましょう。

また、資産運用は一般的に年齢とリスクが反比例します。

若いときのほうが運用期間を長く確保でき、損になっても回復を待つ期間が十分にあるため、年齢が若いほどリスクを取りやすく、年齢が上がるほどリスクを取りにくくなるのです。

まとめ

iDeCoやDCの運用は、一般的に数十年といったスパンでの長丁場になります。

スイッチングは「定期的に行う派」と「一定割合以上ずれたら行う派」の2グループに分かれますが、個人で行う場合はコストや手間を考慮して「年1回程度」行うことをお勧めします。

また、50歳前後を目安に、資産残高を安定的な商品にスイッチングや、メンテナンスをすることで、リスクを軽減できます。

長期的なリターンの要は「どの資産」に「どのくらいを配分するか」という資産配分ですから、運用資産のメンテナンスとして、「スイッチング」と「配分変更」を活用してみてはいかがでしょうか?

駆け込み実践!今年こそ、ふるさと納税をやってみよう

「ふるさと納税」とは自分の所得税や住民税の一部を、好きな自治体に収められる制度です。

寄附金を収める代わりに返礼品を受け取れるのが最大の特徴で、納税をしながら食品や日用品をお得に受け取ることができます。

ふるさと納税はいつでも申込むことができますが、基本的には1/1~12/31の1年間で区切られているため、その期間に申込みをした分が翌年度の控除対象となります。

毎年年末が近づいてくると、駆け込みで利用を考えている人も多いようですが、制度の仕組みや手続きの方法を知っておけば、誰でも簡単に申し込むことができます。

今回は「ふるさと納税」の仕組みや手順、注意点などについてわかりやすく解説します。

ふるさと納税のしくみ

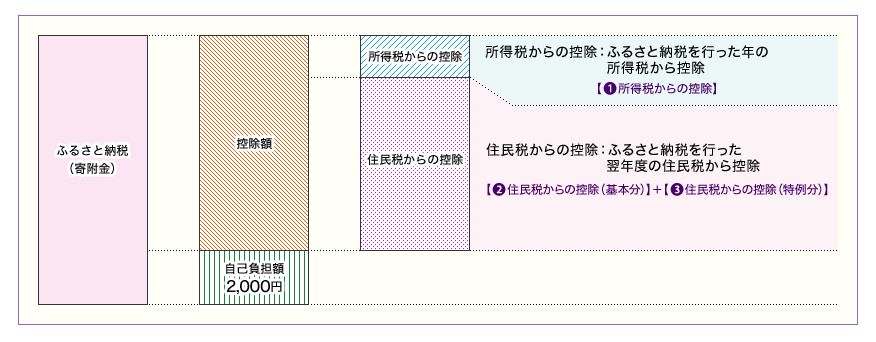

ふるさと納税は、住んでいる自治体に納めるはずの税金を好きな自治体に寄附することで住民税と所得税が控除される仕組みです。

控除を受けられる上限は納税額によっても異なりますが、控除される金額は寄付金から2,000円を引いた金額と決められており、実質2,000円の負担で返礼品を貰うことができます。

例えば、年収500万円の独身の方が、6万円分のふるさと納税をした場合、控除される税額は6万円から2,000円を引いた5万8,000円となります。

地方自治体にとっては地域のために使えるお金が集まり、寄附した人にとっては税金控除や返礼品という見返りのある、双方にとってメリットのある仕組みです。

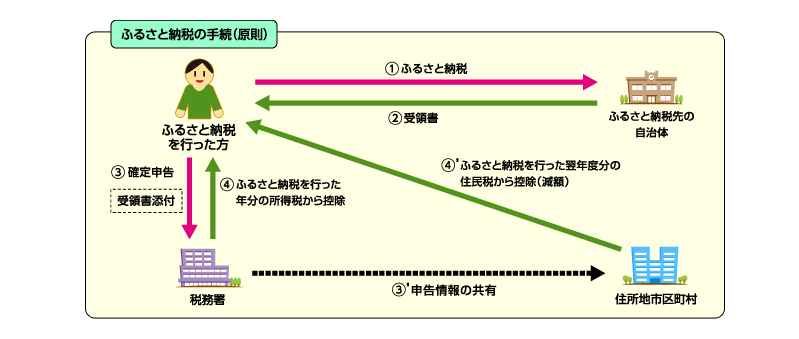

ふるさと納税の手順

ふるさと納税を利用する手順を4つのステップに分けてご紹介します。

① 控除の上限額を確認する

まずは「控除上限額」を確認しましょう。

※控除限度額を知りたい方はこちら

ここでいう控除上限額とは、ふるさと納税で控除される寄附金の限度額のことです。

上限額を超えると、自己負担分が多くなってしまうので、まずはご自身の上限額を確認することが大切です。

年収や家族構成、その他の控除額によって、ふるさと納税で控除される上限額は変わります。

ぜひ活用してくださいね。

※総務省 HPより

② 寄附したい自治体や返礼品を選ぶ

次に、自治体のふるさと納税情報を検索して、寄附したい自治体や返礼品を選択しましょう。

ふるさと納税サイトを利用すれば、自治体名や返礼品から検索することができます。

なお、ふるさと納税を行う自治体の90%以上が、使い道を選択できます。

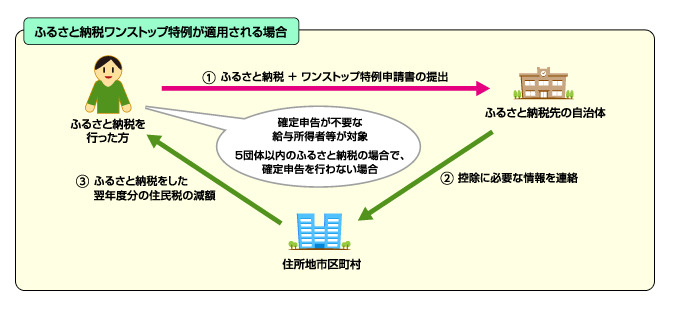

寄附できる自治体の数に上限はありませんが、寄附先が6自治体以上選んだ場合、ふるさと納税の寄附金控除を確定申告なしで受けられる「ワンストップ特例制度」が使えなくなるので注意が必要です。

③ 返礼品を選んで自治体に寄附する

寄附したい自治体や返礼品が決まったら、自治体のHPや、ふるさと納税を取り扱うサイトで申込みます。

ふるさと納税サイトの決済はクレジットカードで行うのが一般的ですが、サイトによっては銀行振り込みやPayPayなどの電子決済サービスが利用できる場合もあります。

「ワンストップ特例制度」を利用したい方は、決済と一緒に「ワンストップ特例制度利用申請書」を申し込みましょう。なお、決済方法によって支払いの締め日が異なります。

クレジットカード決済の場合は12月31日ですが、クレジットカード以外は、クレジットカードよりも早くなります。

銀行振込の場合は指定口座に支払った日、現金書留の場合は自治体側が受領した日となります。

年末は駆け込みで寄付を行う方が殺到するので、余裕をもって早めに完了させましょう。

④ 返礼品と寄付受領証明書を受け取る

ふるさと納税の手続きが完了すると、いよいよ返礼品が届きます。

返礼品が届くまでは、数週間から数ヵ月かかる場合がありますので、返礼品を選ぶ際の申し込み画面で納期を確認しておきましょう。

また、返礼品と一緒に「寄附金受領証明書」や「ワンストップ特例申請書」が郵送で送られてきます。

「寄付金受領証明書」は、寄付したことを証明した書類になるもので、確定申告する際に必要です。

確定申告は、毎年2月中旬~3月中旬に行われます。

申請に必要な領収証や寄付金受領証明書は再発行できませんので、大切に保管しておきましょう。

なお、ワンストップ特例制度を使用する場合は確定申告の必要がないため、自治体に寄附金受領証明書を提出する必要はありません。

年明けには確定申告を忘れずに

あとは、年明けに確定申告を行えばふるさと納税は完了です。

確定申告を忘れてしまうと、税金の控除が受けられず「ただ寄附した」ことになってしまうので注意しましょう。

先述のとおり、寄附する自治体が5か所以内であれば「ワンストップ特例制度」を利用して確定申告をスキップすることが可能です。

寄附先の自治体に申請書を提出すると、寄附先と住居自治体間で税金を相殺する仕組みとなっています。

ワンストップ特例制度の申請書には締め切りがあるので、ふるさと納税が気になっている方は早めに取り組んでみてはいかがでしょうか?

※総務省 HPより

ふるさと納税の注意点

ふるさと納税の利用者の半数がワンスストップ特例を利用していることから、その場合は、2022年1月10日までに自治体からおくられる書類を返送しなくてはいけません。

ですので、今年の12月までに、ふるさと納税制度を利用する必要があります。ふるさと納税の返礼品が気に入ったからといっても何度も利用しても返礼品は1年に1回です。自治体ごとに決まっていますのでよく確認してください。

寄付金の適正金を超えてしまうと罰則などありませんが、税金の還付・控除金額に、超えた分は反映されません。もちろんムダになることはなく自治体への寄付として納められます。納税する名義は、かりに専業主婦の奥様が手続きしたとしても、名義は納税者である旦那様のお名前でお手続きしてください。

ヤマシタのおすすめ

ここまで、総務省のHPの図も入れて解説してきましたが、私のふるさと納税の活用方法は、楽天ふるさと納税でポイントももらいながら、利用しています。参考動画はこちら

会社員さんは、確定申告のハードルが高いので、ワンストップ特例を利用すれば、確定申告しなくて済みますので、最大5か所に絞ってやってみることをお勧めします。一度やってしまいますと、毎年この時期から恒例行事となり、暇なときに楽しみながらふるさと納税しています。

いままでのふるさと納税で、定番になったのが、お節料理、お正月の門松(生花アレンジ)です。年末の買い出しをやめることができて、大掃除に集中できますので、お勧めです。